はじめに

作業療法士として、病気やケガをきっかけに生活がガラッと変わった人やそのご家族と関わることがよくあります。

その中で、こんな声をよく聞きます。

- 「とりあえず勧められた保険に入ったけど、中身はよく分かっていない」

- 「子どもが生まれてから、今の保障で足りるのか不安」

- 「医療保険と生命保険、どっちにどのくらいお金をかければいいの?」

私自身も結婚したとき保険のパンフレットを何冊も広げてはどれが必要で、どれがムダなのか分からず、頭がパンクしそうになりました。

そこで、医療系の知識と心理学、家計の研究をあらためて読み直してみると

- 日本には公的な医療や所得を支える制度がかなり整っていること

- それを知らないまま、過剰に民間保険へお金をかけている人も多いこと

が見えてきました。

この記事では

- なぜ結婚をきっかけに保険を見直した方が良いのか

- 医療保険と生命保険をどうバランスよく考えるか

- 作業療法士として見てきた「守り方が上手な家庭」の共通点

を、できるだけやさしい言葉でお話しします。

結婚すると保険の「守る相手」が変わる

独身のとき、保険の目的は

- 自分が入院したときの医療費

- 働けなくなったときの生活費

をカバーすることが中心だったと思います。

でも結婚すると、守るべき相手は自分だけではありません。

- パートナーの生活

- 将来生まれるかもしれない子どもの生活

も、一緒に考える必要が出てきます。

生命保険文化センターの調査では、多くの世帯が何らかの生命保険に加入している一方で「自分の家庭に合った保障になっている」と自信を持って答えられる人は一部に限られることが報告されています。

つまり

なんとなく不安だから入っている

けれど、本当に必要な金額や内容までは把握できていない

という人が、とても多いのです。

作業療法士として現場にいると「保険に入っていて助かったケース」と同じくらい「もう少し内容を知っていれば、違う入り方ができたかもしれない」という声も耳にします。

だからこそ、結婚というタイミングで、一度立ち止まって保険を見直すことには、とても大きな意味があります。

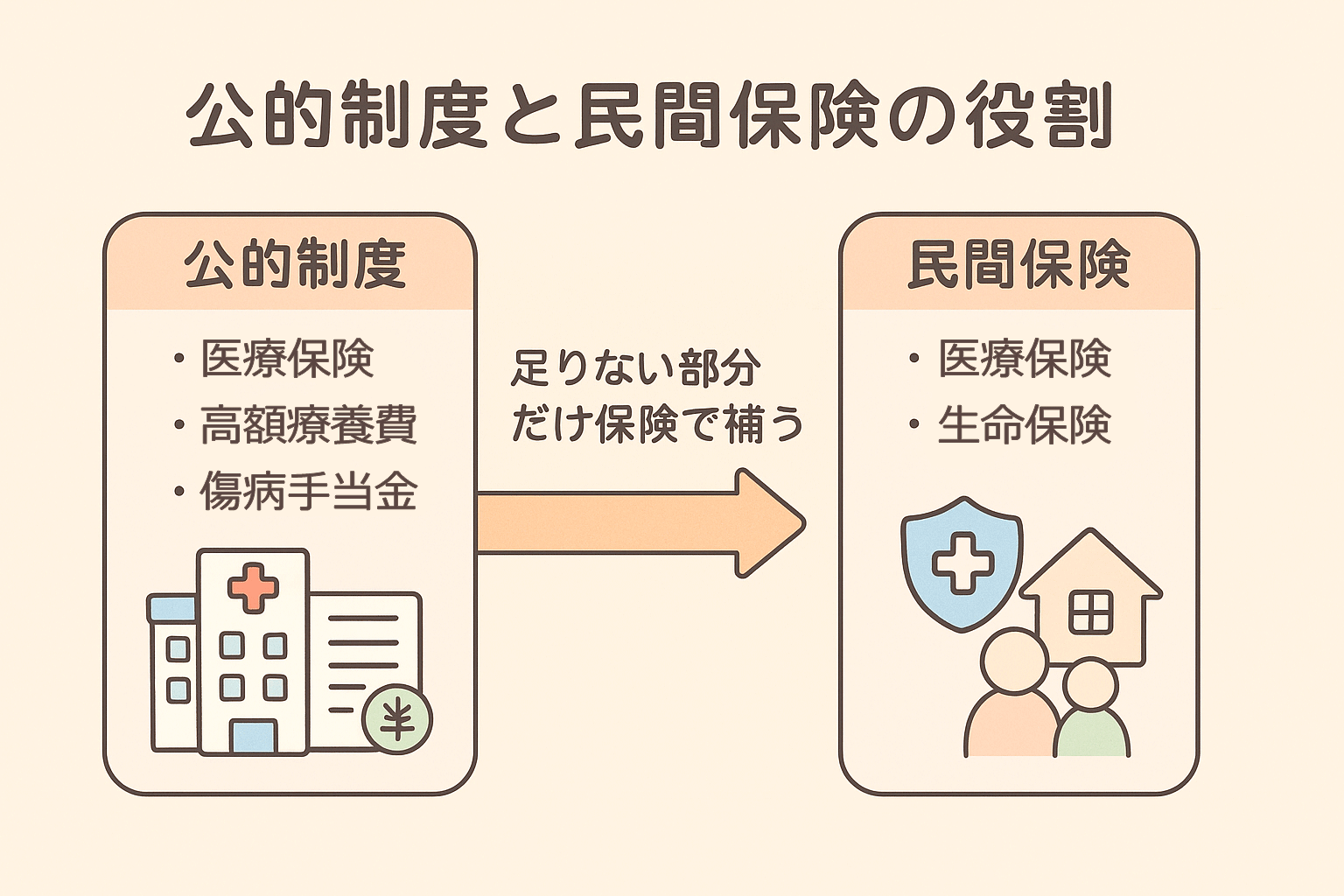

医療保険は「公的制度で足りない部分」を補う

まずは医療保険から考えてみましょう。

生命保険文化センターの調査によると、直近の入院でかかった自己負担費用(食事代や差額ベッド代などを含む)は平均で約20万円という結果が出ています。

20万円と聞くと、かなり大きな金額に感じますよね。

ただし日本には

- 公的医療保険

- 高額療養費制度

- 会社員なら傷病手当金

など、もともと備わっているセーフティネットがあります。

たとえば、全国健康保険協会の案内では会社員が病気やケガで働けなくなったとき一定の条件を満たせば、傷病手当金が最長1年6か月支給されると説明されています。

支給額はおおむね、標準報酬日額の3分の2ほどです。

つまり

- 医療費そのものは公的医療保険や高額療養費制度でかなり抑えられる

- 働けない期間の収入も、一定期間は傷病手当金でカバーできる

という前提があるのです。

なので、医療保険を考えるときは「入院1日○万円!」という大きな金額に飛びつく前に公的制度でどこまでカバーされるかを確認することがとても大事です。

そのうえで

- 長期入院や先進医療が不安なら、その部分に絞った特約をつける

- 自営業やフリーランスで、傷病手当金がない人は

収入が途絶えたときのために、日額いくら必要かを考える

といった形で、足りない部分だけを補うイメージを持つと、保険料を抑えやすくなります。

私自身も、結婚直後はなんとなく「医療保険は手厚いほど安心」と思っていましたが制度を調べ直してからは「公的制度+貯金」で足りないところだけ保険でカバーするという考え方に変わりました。

生命保険は「残された人の生活費」から逆算する

次に、生命保険について考えてみます。

結婚後の生命保険の目的は、ひと言で言うと「もしものときに、残された家族の生活を守ること」です。

そのため、まず考えたいのは

- パートナーは毎月いくらあれば生活できるか

- 子どもがいるなら、何年分の教育費や生活費が必要か

- 住宅ローンがあるかどうか(団体信用生命保険の有無)

といった具体的な数字です。

たとえば

- 住宅ローンは団信でカバーされる

- 日々の生活費として、毎月20万円は必要

- 子どもはまだ小さく、あと15年は生活費のサポートが欲しい

とするなら、20万円 × 12か月 × 15年 = 3,600万円が、ざっくりとした「生活費のめやす」になります。

ここからさらに

- パートナー自身の収入

- すでにある貯金

- 学資保険や児童手当

などを差し引いていくと、本当に保険でカバーしたい額が見えてきます。

生命保険文化センターの資料でも、遺族の生活費を考える際には

- 毎月の生活費

- 住宅費

- 教育費

といった項目ごとに必要額を見積もる大切さが説明されています。

ここで大事なのは一律に「年収の何倍」と決めつけるのではなくそれぞれの家庭の状況から、必要額を逆算することです。

作業療法士として、急な病気や事故で生活がガラッと変わってしまったご家庭を見ていると

- 生活費のめやすを一度でも計算していた家庭は、行動が早い

- なんとなく「多ければ安心」とだけ考えていた家庭は、見直しに時間がかかる

という印象があります。

数字がぴったりでなくても良いので一度、紙に書き出してみることを強くおすすめします。

貯蓄型・投資型に偏りすぎない

最近は

- 外貨建て保険

- 変額保険

- 積立型の終身保険

など、「保険+資産運用」をうたう商品も多く出ています。

もちろん、こうした商品がすべて悪いわけではありません。

しかし、手数料や途中解約のペナルティが大きいものもあり「思っていたほど増えなかった」という相談も少なくありません。

専門家のあいだでは保険はまず「保障」を優先し、資産運用は別の手段で考えるという考え方がよく紹介されています。

たとえば

- 生命保険は、掛け捨てで必要な保障を確保する

- 将来の資産づくりは、つみたてNISAやiDeCoなど、仕組みがシンプルな制度を使う

というように、目的ごとに分けて考えると家計全体がとてもスッキリします。

私自身も、最初は「せっかく保険料を払うなら、返ってくる方が得」と思っていました。

でも、仕組みを学ぶ中で

- 保障はシンプルに

- 増やすお金は、別の入れ物で

と分けた方が、長い目で見ると安心だと感じるようになりました。

夫婦で話し合うときのポイント

最後に、夫婦で保険を見直すときのポイントをまとめます。

①どちらか片方に任せきりにしない

どちらかが全部決めると、あとから「そんな高い保険、聞いてない」「本当はもっと保障が欲しかった」 というズレが生まれやすくなります。

②まずは「今の制度と保障」を一緒に整理する

- 公的医療保険や傷病手当金でどこまでカバーされるか

- 今入っている保険の内容、保険料はいくらか

を紙に書き出すだけでも、会話がとても具体的になります。

③将来のイメージから逆算して考える

- これから子どもが欲しいか

- どんな暮らし方をしたいか(共働き、片働き、転職の予定など)

といったライフプランのイメージを共有した上で医療保険と生命保険のバランスを考えると、納得しやすくなります。

作業療法士として感じるのは「どの保険に入るか」よりも「夫婦でどれだけ話せたか」の方がその後の安心感に大きく影響するということです。

保険の話は、つい重たく感じるかもしれませんが家族の未来を一緒にデザインする、大事な対話の時間にもなります。

さいごに

ここまでの内容を、あらためて整理します。

- 結婚後は、保険の目的が「自分のため」から「家族のため」に変わる

- 医療保険は公的医療保険・高額療養費制度・傷病手当金などで足りないところをピンポイントで補うのが現実的

- 生命保険は残された家族の生活費から逆算して必要額を考えることが大切

- 貯蓄型・投資型に偏りすぎずまずは「保障」を整え、そのうえで余裕資金で資産運用を考える

- 何より大事なのは夫婦で情報を共有しながら、納得感のある形を選ぶこと

保険は「入ったら終わり」のものではなくライフステージが変わるたびに、少しずつ調整していくものです。

結婚というタイミングで一度立ち止まり、

- 公的制度

- 今の保険

- これからの暮らし方

を見直してみることは、家族の安心をつくる、立派な「未来への投資」だと思います。

あなたの家庭に合ったバランスは、他の誰とも同じではありません。

少しずつ情報を集めて、話し合って、「わが家なりの安心の形」を一緒に育てていきましょう。

参考文献

- 生命保険文化センター 生活保障に関する調査 2022年版

- 全国健康保険協会 傷病手当金に関する案内ページ

(そのほか、厚生労働省や公的機関が公開している医療費・社会保障の統計資料を参照しています)

コメント